Körperschaftsteuer - Steuer der Kapitalgesellschaften

Körperschaftsteuer ist die Einkommensteuer der GmbH erklärt vom Steuerberater

Gedanken zur Körperschaftsteuer am 30.10.2019 vom Counselor Ralph J. Schnaars, Steuerberater aus Norderstedt

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19 mit Telefon 0 40 - 696 382 600

und der Email-Adresse office@counselor.de

berechnet die Körperschaftsteuer immer bei der Jahresabschlusserstellung

Die Körperschaftsteuer wird häufig auch als Einkommensteuer der Kapitalgesellschaften bezeichnet.

Das liegt wohl daran, dass im Paragraphen 8 des Körperschaftsteuergesetzes steht:

„Was als Einkommen gilt und wie das Einkommen zu ermitteln ist, bestimmt sich nach den Vorschriften des Einkommensteuergesetzes und dieses Gesetzes.“

Allerdings kann es auch daran liegen, dass die Kapitalgesellschaft (z.B. die GmbH) rechtlich gesehen, eine Person ist.

Jede Kapitalgesellschaft ist nach gesetzlicher Definition eine „juristische Person“, mit Rechten und Pflichten, wie jeder Mensch auch.

Und deshalb hat diese (juristische) Person, genau wie die natürlichen Personen (Menschen) ihr Einkommen zu versteuern.

Die erste Regel haben wir schon gelesen.

Das Einkommen der juristischen Person wird genau wie das Einkommen natürlicher Personen, nach den Vorschriften des Einkommensteuergesetzes ermittelt.

Und darauf folgend, gibt es zusätzlich weitere Vorschriften im Körperschaftsteuergesetz, die die Ermittlung und die Höhe der Körperschaftsteuer festlegen.

Da Kapitalgesellschaften durch ihre Rechtsform immer als Vollkaufleute nach der Definition im Handelsgesetzbuch angesehen werden, haben „alle“ Kapitalgesellschaften ihren Gewinn mit Hilfe des Vermögensvergleichs (Bilanzierung) zu ermitteln.

Ein Vermögensvergleich ermittelt den Gewinn eines Wirtschaftsjahres, indem das Vermögen am Ende des Jahres mit dem Vermögen am Anfang des Jahres verglichen wird. Wenn also am Ende des Wirtschaftsjahres ein um 100.000 Euro größeres Vermögen vorhanden ist, als am Jahresanfang, beträgt der Gewinn dieses Wirtschaftsjahres 100.000 Euro.

An dieser Stelle soll nicht darauf eingegangen werden, dass es auch Kapitalgesellschaften bzw. juristische Personen gibt, die zwar unter die Körperschaftsteuer fallen, aber nicht zur Bilanzierung verpflichtet sind, weil sie beispielsweise nur Überschusseinkünfte erzielen oder gemeinnützig tätig sind.

Das liegt wohl daran, dass im Paragraphen 8 des Körperschaftsteuergesetzes steht:

„Was als Einkommen gilt und wie das Einkommen zu ermitteln ist, bestimmt sich nach den Vorschriften des Einkommensteuergesetzes und dieses Gesetzes.“

Allerdings kann es auch daran liegen, dass die Kapitalgesellschaft (z.B. die GmbH) rechtlich gesehen, eine Person ist.

Jede Kapitalgesellschaft ist nach gesetzlicher Definition eine „juristische Person“, mit Rechten und Pflichten, wie jeder Mensch auch.

Und deshalb hat diese (juristische) Person, genau wie die natürlichen Personen (Menschen) ihr Einkommen zu versteuern.

Die erste Regel haben wir schon gelesen.

Das Einkommen der juristischen Person wird genau wie das Einkommen natürlicher Personen, nach den Vorschriften des Einkommensteuergesetzes ermittelt.

Und darauf folgend, gibt es zusätzlich weitere Vorschriften im Körperschaftsteuergesetz, die die Ermittlung und die Höhe der Körperschaftsteuer festlegen.

Da Kapitalgesellschaften durch ihre Rechtsform immer als Vollkaufleute nach der Definition im Handelsgesetzbuch angesehen werden, haben „alle“ Kapitalgesellschaften ihren Gewinn mit Hilfe des Vermögensvergleichs (Bilanzierung) zu ermitteln.

Ein Vermögensvergleich ermittelt den Gewinn eines Wirtschaftsjahres, indem das Vermögen am Ende des Jahres mit dem Vermögen am Anfang des Jahres verglichen wird. Wenn also am Ende des Wirtschaftsjahres ein um 100.000 Euro größeres Vermögen vorhanden ist, als am Jahresanfang, beträgt der Gewinn dieses Wirtschaftsjahres 100.000 Euro.

An dieser Stelle soll nicht darauf eingegangen werden, dass es auch Kapitalgesellschaften bzw. juristische Personen gibt, die zwar unter die Körperschaftsteuer fallen, aber nicht zur Bilanzierung verpflichtet sind, weil sie beispielsweise nur Überschusseinkünfte erzielen oder gemeinnützig tätig sind.

Bei der Ermittlung des zu versteuernden Einkommens in der Körperschaftsteuer sind allerdings einige besondere Konstellationen zu beachten, die die Steuerlast sonst gewaltig beeinflussen können.

Ein häufiger Streitpunkt mit der Finanzverwaltung ist der Bereich der Betriebsausgaben einer Kapitalgesellschaft. Und hier speziell – zusätzlich zu den bekannten Themen, die jeder Einzelunternehmer auch kennt – die „Vorteilsgewährung“ an Gesellschafter oder Geschäftsführer.

Beispiel

Die GmbH zahlt dem Geschäftsführer ein monatliches Gehalt von 1.000.000 Euro. Die GmbH selbst hat aber nur monatliche Umsätze in Höhe von 50.000 Euro.

An dieser Stelle soll jetzt nicht geklärt werden, wie die GmbH das Geld aufbringt, um das Gehalt zu zahlen, aber die Frage nach der „betrieblichen Veranlassung“ dieses Gehaltes ist angebracht und wird auch umgehend vom Finanzamt gestellt werden.

Beispiel

Die (Groß)-Bäckerei wird in der Gesellschaftsform einer GmbH geführt und erzielt jährliche Umsätze von etwa 5.000.000 Euro. Der Geschäftsführer, der auch gleichzeitig Hauptgesellschafter ist, bekommt ein Jahresgehalt von 750.000 Euro. Hier stellt sich nicht die Frage, wie die GmbH das Gehalt bezahlen kann, aber dennoch entsteht auch hier wieder, die Frage nach der „betrieblichen Veranlassung“ dieses Gehaltes, weil im "Fremdvergleich" andere Bäcker nur etwa 130.000 Euro verdienen.

Beide Beispiele sollen an dieser Stelle nicht zivilrechtlich oder gesellschaftsrechtlich untersucht werden, obwohl es hierfür ebenfalls Ansatzpunkte gäbe, sondern unter körperschaftsteuerlichen Erwägungen beleuchtet werden.

Was ist also passiert (?), ist die erste Frage.

Der Geschäftsführer oder sogar der Gesellschafter-Geschäftsführer bekommt Gehalt und die „juristische Person“ (GmbH) will dieses als Betriebsausgaben geltend machen.

Sind die Gehaltszahlungen wirklich Betriebsausgaben der GmbH (?), ist die zweite Frage.

Betriebsausgaben sind – auch bei Kapitalgesellschaften – nur absetzbar, wenn diese für das Unternehmen getätigt werden und die „eingekauften“ Leistungen dem Unternehmen zu Gute kommen.

Zu beiden Beispielen wird das Finanzamt eine Abzugsfähigkeit – mindestens in der Höhe – ablehnen und eine sogenannte „verdeckte Gewinnausschüttung“ annehmen und versteuern. Zu der Definition und der Behandlung von „Verdeckte Gewinnausschüttungen“ gehen wir an anderer Stelle detaillierter ein.

In beiden Beispielen wird der körperschaftsteuerliche Gewinn der Gesellschaft (vom Finanzamt) also mindestens um Teile der Gehaltszahlungen erhöht, mit der Folge, dass mehr Gewerbesteuer und mehr Körperschaftsteuer und mehr Solidaritätszuschlag anfällt.

Und es wird zusätzlich bei dem Geschäftsführer auch eine Änderung in der Einkommensteuer vorgenommen werden.

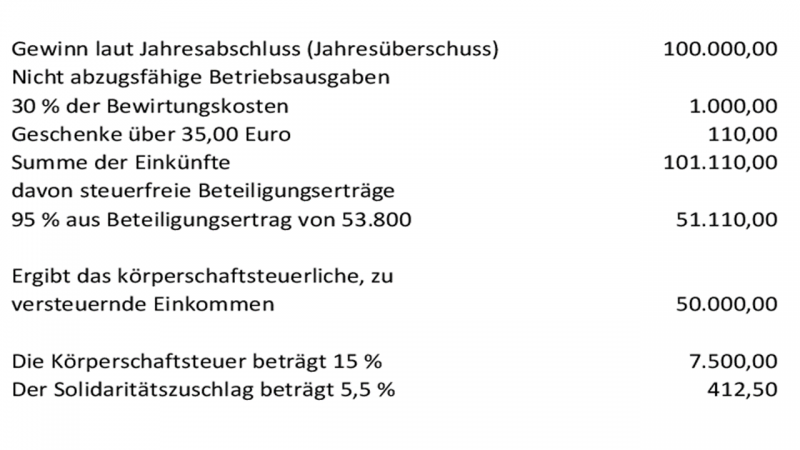

Sollten keine derartigen „Probleme“ bei der Ermittlung des körperschaftsteuerlichen Gewinnes entstehen, ist der Ausgangswert für die körperschaftsteuerliche Berechnung der Gewinn des Unternehmens, der im Jahresabschluss ausgewiesen wurde, der dann – vergleichbar mit der Einkommensteuer – noch um die nicht abziehbaren Betriebsausgaben (z.B. 30% der Bewirtungskosten) erhöht wird und um die eventuell nicht abziehbaren Spenden erhöht wird und auf Steuerfreiheit enthaltener Beteiligungserträge untersucht werden muss.

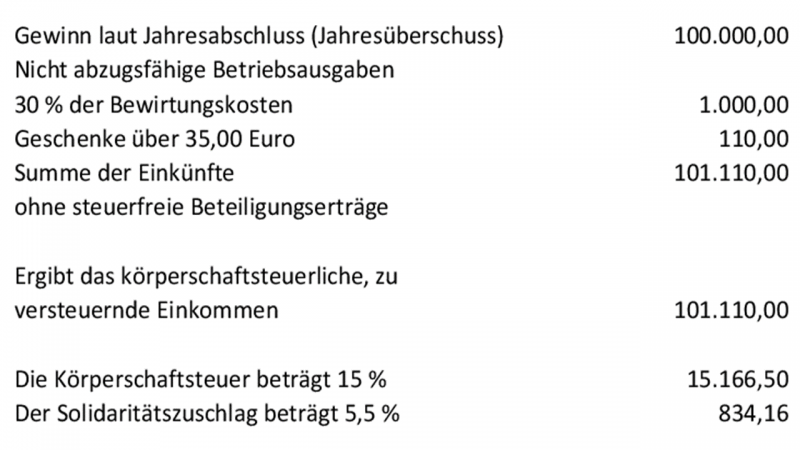

Das Rechenbeispiel würde wie folgt aussehen:

Die Gesamtsteuerbelastung aus dem Körperschaftsteuergesetz beträgt also 7.912,50 Euro.

Auf die Berechnung der Gewerbesteuer wird hier nicht eingegangen, da diese durch die unterschiedlichen Hebesätze der Gemeinden doch sehr unterschiedlich ausfallen kann.

Die größte Ersparnis in dem vorstehenden Beispiel ergibt sich durch den „steuerfreien“ Beteiligungsertrag. Wenn also die GmbH an einer anderen Kapitalgesellschaft beteiligt ist, ist der Gewinnanteil, den die GmbH bekommt, nur zu 5 % steuerpflichtig und zu 95 % steuerfrei.

Wenn die GmbH die Beteiligung nicht hätte, würde die Berechnung wie folgt aussehen:

Die Gesamtsteuerbelastung aus dem Körperschaftsteuergesetz beträgt also 16.000,66 Euro.

Auf die Berechnung der Gewerbesteuer wird hier wiederum nicht eingegangen, da diese durch die unterschiedlichen Hebesätze der Gemeinden doch sehr unterschiedlich ausfallen kann.

Die vorstehende Berechnung ist eine sehr einfache Darstellung der Körperschaftsteuer-Berechnung.

ERMITTLUNG DER KÖRPERSCHAFTSTEUER

Den gesamten Berechnungsweg haben wir auf der Seite Ermittlung der Körperschaftsteuer abgebildet, aber auch dort auf einige sehr spezielle Vorschriften bei der Auflistung verzichtet.

Schauen Sie dennoch gerne mal in die Berechnungssystematik.

Schauen Sie dennoch gerne mal in die Berechnungssystematik.

F A Z I T

Mit Gewerbesteuer und Körperschaftsteuer und dem Solidaritätszuschlag beträgt die Steuerbelastung einer Kapitalgesellschaft zwischen 28 und 30 Prozent.

Damit sich diese Steuerbelastung nicht erhöht, sollte bei den Betriebsausgaben immer darauf geachtet werden, dass nicht der Vorwurf der verdeckten Gewinnausschüttung entstehen kann, sonst sind ausgegebene Beträge "plötzlich" zu versteuernder Gewinn und die Steuerbelastung des wirklichen Ergebnisses steigt auf über 30 Prozent an.

Schon bei der laufenden Buchhaltung oder spätestens bei der Erstellung des Jahresabschlusses sollte darauf geachtet werden, dass alle Betriebsausgaben auch steuerlich sinnvoll absetzbar sind.

In diesem Zusammenhang ist auch unser Beitrag "Betriebsausgaben" interessant.

Lesen Sie gerne weitere Gedanken zum Thema Betriebsausgaben auf der Seite

Mit Gewerbesteuer und Körperschaftsteuer und dem Solidaritätszuschlag beträgt die Steuerbelastung einer Kapitalgesellschaft zwischen 28 und 30 Prozent.

Damit sich diese Steuerbelastung nicht erhöht, sollte bei den Betriebsausgaben immer darauf geachtet werden, dass nicht der Vorwurf der verdeckten Gewinnausschüttung entstehen kann, sonst sind ausgegebene Beträge "plötzlich" zu versteuernder Gewinn und die Steuerbelastung des wirklichen Ergebnisses steigt auf über 30 Prozent an.

Schon bei der laufenden Buchhaltung oder spätestens bei der Erstellung des Jahresabschlusses sollte darauf geachtet werden, dass alle Betriebsausgaben auch steuerlich sinnvoll absetzbar sind.

In diesem Zusammenhang ist auch unser Beitrag "Betriebsausgaben" interessant.

Lesen Sie gerne weitere Gedanken zum Thema Betriebsausgaben auf der Seite

BETRIEBSAUSGABEN

Was sind Betriebsausgaben und welche Überlegungen gibt es dazu, bespricht der Steuerberater für in Hamburg tätige Unternehmer in diesem Beitrag.

Interessant ist auch der Beitrag "Steuerlich absetzbare Betriebsausgaben".

Interessant ist auch der Beitrag "Steuerlich absetzbare Betriebsausgaben".

WIE WERDE ICH MANDANT BEI COUNSELOR

Bei COUNSELOR können Sie in 3 (in Worten: drei) einfachen Schritten Mandant werden und Ihren Beratungstermin oder die Abarbeitung der anstehenden Aufgaben erhalten.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

Egal, ob Sie nur eine kurze Frage haben oder eine vollumfängliche Steuerberatung benötigen, der richtige Weg ist >> Mandant werden.

Beachten Sie bitte den Rechtsstand dieses Textes: 30.10.2019.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Zur Steuer der Gesellschaften - der Körperschaftsteuer -

finden Sie weitere Informationen, Hinweise und Gedanken in den folgenden Artikeln:

GEDANKEN ZUR WEBSEITE

Eine kurze Erläuterung vom Steuerberater aus Norderstedt (neben Hamburg), was Sie auf dieser Webseite erwartet, und wie Sie Ihr Thema finden.

Eine Art Inhaltsverzeichnis der Steuerberatung und Steuergestaltung mit Hinweisen, Tipps und Anregungen und auch Arbeitshilfen

Eine Art Inhaltsverzeichnis der Steuerberatung und Steuergestaltung mit Hinweisen, Tipps und Anregungen und auch Arbeitshilfen

GESCHÄFTSFÜHRER HABEN VERANTWORTUNG

Der bestellte Geschäftsführer einer Gesellschaft trägt Verantwortung und hat viele Pflichten.

Ein paar Gedanken zu der Position eines Geschäftsführers finden Sie im Artikel "Geschäftsführerbestellung - Vorsicht".

Abgabefristen und Zahlungstermine lesen Sie in unserem "Steuer-Terminkalender".

Ein paar Gedanken zu der Position eines Geschäftsführers finden Sie im Artikel "Geschäftsführerbestellung - Vorsicht".

Abgabefristen und Zahlungstermine lesen Sie in unserem "Steuer-Terminkalender".

JAHRESABSCHLUSS

Wofür wird der Jahresabschluss benötigt und wie gestaltet man den Jahresabschluss, beleuchtet der Steuerberater für in Hamburg tätige Unternehmen.

KLEINSTKAPITALGESELLSCHAFTEN UND DER JAHRESABSCHLUSS

Einen kurzen Überblick, was der Gesetzgeber unter Kleinstkapitalgesellschaften versteht und welche Besonderheiten es für die Jahresabschlüsse gibt, finden Sie auf der Seite "Besonderheiten bei Kleinstkapitalgesellschaften".

NEUESTE ARTIKEL

Wir veröffentlichen zu verschiedenen Themen auch in Zukunft immer wieder weitere Gedanken und Hinweise und werden auch künftig Anregungen geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist, geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Und immer, wenn ein neuer Beitrag veröffentlicht ist, geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

DIE GMBH

Die Gesellschaft mit beschränkter Haftung (die GmbH) betrachtet der Steuerberater für Unternehmer in Hamburg.

Steuerberater in Hamburg wählen oft diese Gesellschaftsform, da die GmbH als juristische Person eigene Verträge abschliessen kann.

Steuerberater in Hamburg wählen oft diese Gesellschaftsform, da die GmbH als juristische Person eigene Verträge abschliessen kann.

STEUERBERATUNG DIGITAL

Was ist notwendig, um die Buchhaltung oder die Steuererklärung digitalisiert erledigen zu lassen?

Antworten finden Sie auf der Seite "Steuerberatung einfach digital"

VERLUSTE VERMEIDEN

Hinweise vom Steuerberater aus Norderstedt, um Verluste zu vermeiden.

Regeln und Hinweise zu den Vorschriften der Umsatzsteuer zum Vorsteuerabzug. Mehr Geld kann man gar nicht verlieren oder verdienen. Der Steuerberater aus Norderstedt gibt hilfreiche Hinweise, um Verluste zu vermeiden.

Regeln und Hinweise zu den Vorschriften der Umsatzsteuer zum Vorsteuerabzug. Mehr Geld kann man gar nicht verlieren oder verdienen. Der Steuerberater aus Norderstedt gibt hilfreiche Hinweise, um Verluste zu vermeiden.