Welche Steuern müssen Unternehmer kennen und beachten

Unternehmer müssen Umsatzsteuer - Gewerbesteuer - Einkommensteuer und Körperschaftsteuer berücksichtigen

Eine Übersicht der vom Unternehmer zu beachtenden Steuern gültig ab Januar 2019 vom Counselor Ralph J. Schnaars, Steuerberater

Der Steuerberater für Unternehmer

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19 mit Telefon 0 40 - 696 382 600

mit der Emailadresse office@counselor.de

zeigt die wichtigsten Steuern, die Mandanten beachten müssen

Der Unternehmer muss im laufenden Alltag seine Geschäfte erledigen und seine Kunden zufriedenstellen.

Deshalb bleibt wenig Zeit, sich eingehend mit dem Thema "Steuern" zu beschäftigen.

Aus diesem Grund haben wir dem Unternehmer eine Kurzübersicht und eine etwas detailliertere Übersicht gebaut, die die wesentlichen Positionen überschaubar abbilden.

Damit in den laufenden Geschäften keine unnötigen Risiken entstehen oder in der Kalkulation keine Fehlbeträge entstehen, sollte der Unternehmer die hier aufgeführten "Unternehmenssteuern" bei allen Überlegungen wenigstens in groben Zügen mit berücksichtigen.

Hierbei haben wir als "Unternehmenssteuern" die beiden wichtigsten Arten von Steuern aufgeführt, mit denen das Unternehmen täglich konfrontiert ist.

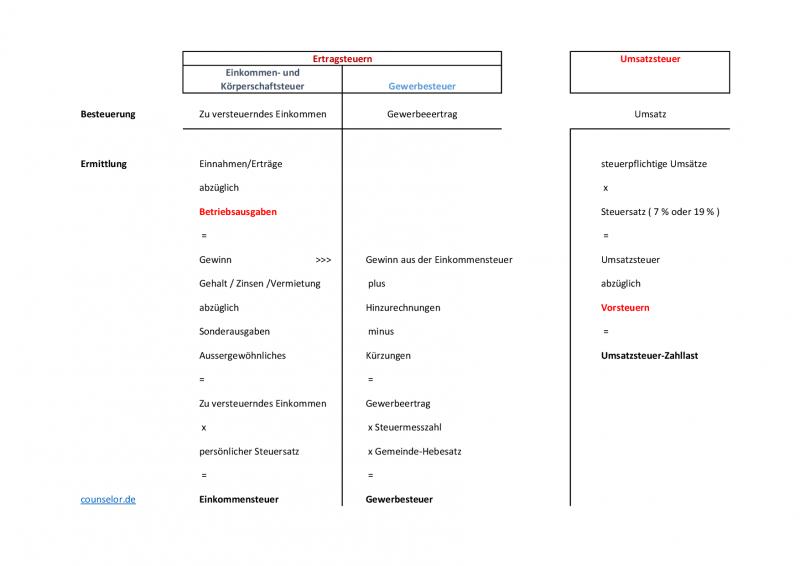

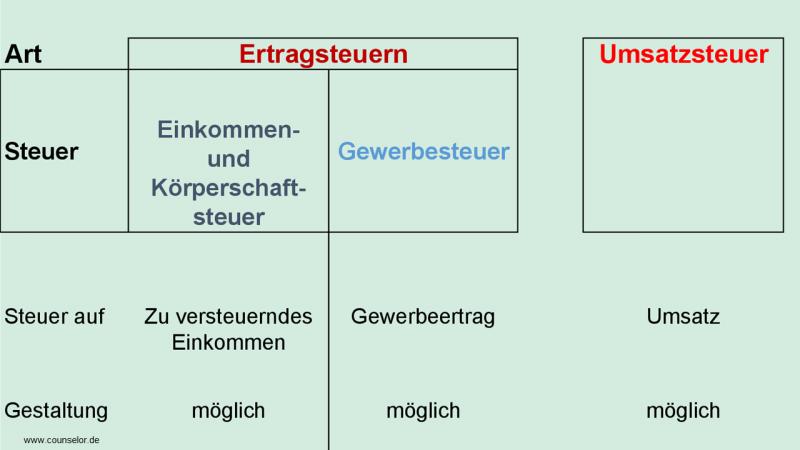

Auf der einen Seite sind das die Ertragsteuern und auf der anderen Seite ist das die Umsatzsteuer.

Diese beiden sehr verschiedenen Formen der Besteuerung zielen auf jeweils unterschiedliche Bemessungsgrundlagen ab.

Die Übersicht soll kurz verdeutlichen, dass es sich bei den Ertragsteuern einerseits um die Einkommen- und Körperschaftsteuer handelt und andererseits auch Gewerbesteuer in Form der Gewerbeertragsteuer anfällt. Und dass es neben den Ertragsteuern die Umsatzsteuer gibt.

Für die Besteuerung durch die Ertragsteuern ist die Ermittlung des Gewinns des Unternehmens der erste Schritt. Hierfür lautet die einfache Formel

Umsatzerlöse plus sonstige Erträge

abzüglich

Betriebsausgaben und sonstige Aufwendungen

ergibt den

Gewinn des Unternehmens.

Der Unternehmensgewinn ist dann in der Einkommensteuer die erste Zahl, die es zu berücksichtigen gilt. Und erst nach der Ermittlung des Unternehmensgewinnes fließen die weiteren steuerlich relevanten Vorgänge in die Einkommensteuer ein. Es können z.B. noch andere Einkünfte (Lohn und Gehalt oder Zinsen) dazukommen und es wird steuerlich absetzbare Positionen aus dem Privatleben, wie Versicherungsbeiträge, Spenden oder Arztkosten, geben, die von den Einkommensteilen abgesetzt werden können, um das zu versteuernde Einkommen zu erhalten, auf das dann die Einkommensteuer berechnet wird.

Der Unternehmensgewinn ist ebenfalls die maßgebende Ausgangsgröße zur Ermittlung der Körperschaftsteuer. Die Körperschaftsteuer, die ja auch den netten Beinamen trägt: "Einkommensteuer der Kapitalgesellschaften" wird wiederum auf das zu versteuernde Einkommen (der Körperschaft) erhoben. Nach verschiedenen Korrekturen des Unternehmensgewinnes, zum Beispiel durch die Addition der nicht abzugsfähigen Betriebsausgaben, ermittelt sich das körperschaftsteuerliche zu versteuernde Einkommen, auf das dann der derzeit gültige Körperschaftsteuersatz von 15 Prozent zuzüglich Solidaritätszuschlag anzuwenden ist.

Der Unternehmensgewinn ist, gegebenenfalls nach Korrekturen zum Beispiel der nichtabziehbaren Betriebsausgaben, auch der Ausgangswert zur Ermittlung in der Gewerbesteuer. Bei der Errechnung des (zu versteuernden) Gewerbeertrags sind Hinzurechnungen (z.B. Zinsen und Mieten) sowie Kürzungen zu berücksichtigen, bevor dann der Gewerbeertrag mit der Messzahl multipliziert und mit dem Gewerbesteuer-Hebesatz der einzelnen Gemeinde belegt wird und damit die Gewerbesteuer ergibt.

In den Ertragsteuern geht es also um eine Besteuerung, die den Unternehmensgewinn als Basisgröße hat.

Deshalb ist ganz einfach vorstellbar:

Je niedriger der Unternehmensgewinn, je niedriger die zu zahlenden Steuern.

In der Umsatzsteuer allerdings werden andere Vorgänge einer Besteuerung unterworfen. Und zwar sind alle Leistungen und Verkäufe an Kunden und Abnehmer in der Umsatzsteuer (be)steuerbar. Sofern das Unternehmen also keine steuerbefreiten Leistungen (z.B. Ärzte und Krankenhäuser) erbringt, fällt Umsatzsteuer an.

Auf jede erbrachte Leistung, also auf jeden Verkauf berechnet der Unternehmer dem Kunden Umsatzsteuer. Und zwar zu dem normalen Regelsteuersatz von 19% oder für einige wenige Produktgruppen mit dem ermäßigten Steuersatz von 7 %.

Die Umsatzsteuer, die der Unternehmer dem Kunden berechnet und von diesem erhält, vereinnahmt der Unternehmer nur treuhänderisch, für Rechnung des Finanzamtes und muss diese Steuerbeträge an das Finanzamt abführen.

Hat der Unternehmer also Ware für 100 Euro zuzüglich 19 % Umsatzsteuer an den Kunden verkauft, schuldet er dem Finanzamt 19 Euro (100 x 19 %).

Hat der Unternehmer zusätzlich auch Leistungen oder Ware von einem anderen Unternehmer eingekauft und gegen Rechnung an diesen auch Umsatzsteuer bezahlt, hat er einen Erstattungsanspruch gegen das Finanzamt.

Hat der Unternehmer also z.B. für 40 Euro zuzüglich 19 % Umsatzsteuer Steuerberatung eingekauft, hat er einen Erstattungsanspruch gegen das Finanzamt in Höhe von 7,60 Euro (40 x 19%).

Um die Abrechnung mit dem Finanzamt zu vereinfachen, werden die "Schulden" und "Erstattungsansprüche" mit der Umsatzsteuer-Voranmeldung bzw. der Umsatzsteuer-Jahreserklärung dem Finanzamt gemeldet und die verbleibende Differenz ist entweder vom Unternehmer zu bezahlen oder wird vom Finanzamt erstattet.

In unserem Beispiel schuldet der Unternehmer dem Finanzamt 19 Euro und hat einen Erstattungsanspruch von 7,60 Euro, so dass er insgesamt nur noch 11,40 Euro an das Finanzamt überweisen muss.

Deshalb ist hier ganz einfach vorstellbar:

Je mehr abziehbare Vorsteuer, je weniger Zahlung an das Finanzamt

Die detaillierte Übersicht verdeutlicht dieses durch das in rot geschriebene Wort "Vorsteuern".

In der Kurzform heißt das

je mehr absetzbare Betriebsausgaben und Vorsteuern, je weniger Steuerzahlung an das Finanzamt

Einige weitere Erläuterungen zu den steuersparenden Positionen finden Sie auf der Seite

Steuerlich absetzbare Betriebsausgaben

oder auf den Seiten

Vorsteuerabzug Grundsätze und Wie teuer ist der fehlende Vorsteuerabzug?

Die beiden Abbildungen inklusive der komprimierten Detail-Übersicht über die Steuern, die ein Unternehmer kennen sollte, finden Sie zum Download und Ausdrucken und nochmals Nachlesen auf unserer Seite "Übersicht Unternehmenssteuern".

Die vorstehenden Bemerkungen gelten erst einmal für alle Unternehmer. Allerdings gibt es im Steuerrecht viele Ausnahmen und Steuererleichterungen, die diesen kurzen Überblick aber sprengen würden, so dass hierauf an anderer Stelle eingegangen wird oder das Thema in einem unserer Beratungsgespräche zum Thema gemacht werden sollte.

Hingewiesen werden soll hier aber auf die "andere" Besteuerung von Kleinunternehmern in der Umsatzsteuer. Lesen Sie die Erläuterungen hierzu unter Kleinunternehmer in der Umsatzsteuer.

ALLGEMEINE GRUNDSÄTZE IM STEUERRECHT

Um Steuern zu sparen oder Steuern zu gestalten muss der Unternehmer die allgemein gültigen Grundsätze im Steuerrecht kennen und beachten. Mit diesem Wissen kann dann jeder Vorgang neu betrachtet und steuerlich gewürdigt werden.

Beachten Sie bitte den Rechtsstand dieses Textes: Januar 2019 und immer noch im August 2021.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Es ist sinnvoller und rentabler

1 (eine) Stunde

über Geld nachzudenken

als

1 (eine) Stunde zu arbeiten

sagt der Steuerberater für Unternehmer

Ralph J. Schnaars von der COUNSELOR

VERSCHIEDENE GEDANKEN ZUR STEUERGESTALTUNG

Jede Steuersituation ist einzigartig und immer kann mit Steuergestaltung der Gewinn verbessert und die Steuerlast gemindert werden.

Wie kann man Steuern gestalten und was sollte man bedenken, betrachtet unser Artikel.

Wie kann man Steuern gestalten und was sollte man bedenken, betrachtet unser Artikel.

AUFBEWAHRUNGSKOSTEN-RÜCKSTELLUNG - ARCHIV SPART STEUERN

Als Arbeitshilfe haben wir Ihnen hier ein von uns entwickeltes Formular bereitgestellt, welches den Betrag der "Aufbewahrungskosten-Rückstellung" ermittelt.

Unsere Mandanten können dieses Formular selbstverständlich von uns auch in gedruckter Form oder sogar als selbst rechnende Excel-Datei bekommen.

Unsere Mandanten können dieses Formular selbstverständlich von uns auch in gedruckter Form oder sogar als selbst rechnende Excel-Datei bekommen.

WIE TEUER WIRD FEHLENDER VORSTEUERABZUG?

Für die betrieblichen Einkäufe hat der Unternehmer normalerweise eine Forderung gegen das Finanzamt auf Erstattung der gezahlten Vorsteuerbeträge.

Wenn allerdings die Voraussetzungen für den Vorsteuerabzug nicht vorliegen, kann es teuer werden. Wie teuer es werden kann, versucht unser Rechenbeispiel zu ermitteln.

Wenn allerdings die Voraussetzungen für den Vorsteuerabzug nicht vorliegen, kann es teuer werden. Wie teuer es werden kann, versucht unser Rechenbeispiel zu ermitteln.

BLUMEN SIND STEUERLICH ABSETZBAR

Blumen sind schön und nett anzuschauen.

Und steuerlich absetzbar, sind Blumen auch in vielen Fällen.

Ein paar steuerliche Gedanken zu Pflanzen finden Sie in diesem Artikel.

Und steuerlich absetzbar, sind Blumen auch in vielen Fällen.

Ein paar steuerliche Gedanken zu Pflanzen finden Sie in diesem Artikel.

UNSERE (ARBEITS-)PHILOSOPHIE

Wie denkt COUNSELOR - der Steuerberater aus Norderstedt - und was bedeutet das für die Bearbeitung von Mandantenaufträgen,

erklärt der Beitrag zu unserer (Arbeits-)philosophie.

erklärt der Beitrag zu unserer (Arbeits-)philosophie.

ARBEITSHILFEN

Arbeitshilfen, die den Arbeitsalltag vereinfachen oder die Kommunikation mit der Buchhaltung oder mit dem Steuerberater einfacher, effektiver und schneller machen.

Es gibt verschiedene Arbeitshilfen für den Alltag und zu Buchhaltung, Jahresabschluss und Steuererklärungen.

Es gibt verschiedene Arbeitshilfen für den Alltag und zu Buchhaltung, Jahresabschluss und Steuererklärungen.