Soll ich dem Finanzamt Lastschrifteinzug geben?

Risikovermeidung durch eigene Steuer-Überweisungen

Gedanken am 06.05.2019 von Counselor Ralph J. Schnaars, Steuerberater

Eigentlich müsste die Frage lauten:

Wen lassen Sie an Ihr Bankkonto?

Ihre Frau darf nicht an das Konto, aber dem Finanzamt wollen Sie Lastschrift erteilen?

Bevor ich auf die Frage näher eingehe, lassen Sie mich eine wahre Begebenheit schildern:

Der Unternehmer, unser Mandant, hatte damals zwei GmbH, die mit einem jeweils viel zu kleinen Mitarbeiterstamm, Handel und auch Produktion betrieben.

Die Buchhaltung wurde, genau wie die Bestellungen und die Verkaufsrechnungen vom Backoffice, dem Büro, erledigt. Im Zusammenhang mit der Buchhaltung wurden dann auch die Umsatzsteuer-Voranmeldungen erstellt und an das Finanzamt gesandt.

Wegen der zeitlichen Anspannung der Mitarbeiter, erteilte der Unternehmer dem Finanzamt die Genehmigung zum Lastschriftverfahren, um einfach Zeit zu sparen und keine Fristen zu versäumen.

Und dann passierte ein kleiner alltäglicher Fehler.

Eine Kundenrechnung war falsch ausgestellt worden. Der Kunde beschwerte sich am 11.ten Tag des Folgemonats und die Rechnung wurde korrigiert.

Bei Erledigung der Buchhaltung – und wahrscheinlich schon wieder unter Zeitdruck – wurde die Umsatzsteuer-Voranmeldung im und vom EDV-System erstellt und an das Finanzamt übermittelt.

Leider, ohne über die falsche Rechnung nachgedacht zu haben, weil der Kunde sich ja noch nicht beschwert hatte.

Sehr wenige Tage später, rief dann die Bank unseren Unternehmer an, mit der Frage, was los sei, das Finanzamt wolle rund 100.000 Euro mehr abbuchen, als üblich und das Konto sei ja gar nicht soweit gedeckt.

Erst jetzt bemerkte der Unternehmer, dass die falsche Rechnung mit der Umsatzsteuer-Voranmeldung dem Finanzamt gemeldet worden war und dass das Finanzamt jetzt den wesentlich zu hohen Steuerbetrag abbuchen wollte.

Es wurde dann (zwar) die Umsatzsteuer-Voranmeldung korrigiert, mit dem Finanzamt über die Berichtigung gesprochen und das Versehen erklärt. Die Lastschrift wurde storniert und der korrigierte Betrag an das Finanzamt überwiesen.

Danach gab es einen Gesprächstermin in der Bank und dort versuchte der Unternehmer, der Bank das Vertrauen wieder zu geben, das er vor der Panne genossen hatte, da die Bank jetzt völlig schockiert war, wie sorglos der Unternehmer mit 100.000 Euro umging.

Die Kreditlinie wurde lange überlegt und am Ende wurde beschlossen, dass der Unternehmer jeden Monat, seiner Bank Buchhaltungszahlen vorlegen müsse, da ja erst langsam wieder Vertrauen in seine Handlungsweise gefasst werden könne.

Das Finanzamt andererseits, hatte den Buchhaltungsfehler zwar auch erklärt bekommen und auch das Lastschriftverfahren gestoppt, dennoch fiel es den Beamten schwer, sich das Ganze plastisch vorzustellen. Deshalb wurde ein Umsatzsteuer-Prüfer geschickt, der im Unternehmen mal nach dem Rechten schauen sollte.

F A Z I T

der ganzen Geschichte:

Der Unternehmer wollte seiner Mitarbeiterschaft Arbeit und Fristenüberwachung ersparen. Insgesamt wurden hier sogar etwa 10 Stunden Arbeit jedes Jahr gespart.

Der Ärger mit der Bank (Besuch und monatliche Buchhaltungsauswertungen) kosten jetzt etwa 15-20 Stunden im Jahr und die finanzamtliche Prüfung dauerte 3 Tage, also noch einmal 20-25 Arbeitsstunden.

Hätte der Unternehmer dem Finanzamt keine Lastschriftermächtigung erteilt, hätte er spätestens beim Ausführen der Überweisung gesehen, dass der Betrag völlig zu hoch war und hätte, ohne die Bank zu irritieren, die Umsatzsteuer-Voranmeldung kurz berichtigen können und den richtigen Betrag überweisen können.

In diesem Beispiel ist nicht einmal erwähnt, dass der Unternehmer den Fehler in der Kundenrechnung hätte selbst merken können und dem Kunden gleich eine berichtigte Rechnung hätte übersenden können. Das Vertrauen in die Geschäftsbeziehung hätte dann eher noch gerettet werden können, als es jetzt der Fall war.

Das zweite Beispiel,

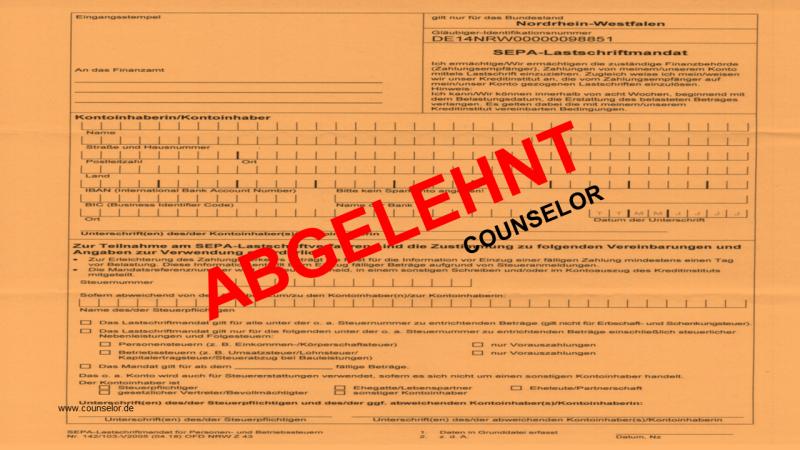

warum kein Unternehmer dem Finanzamt für Ertragsteuern oder die Umsatzsteuer eine Lastschriftermächtigung erteilen sollte,

hat seinen Ursprung in der Herabsetzung von Steuervorauszahlungen und einem gleichzeitig angemeldeten Umsatzsteuerguthaben.

Der Unternehmer beantragte die Verrechnung des Guthabens mit den Vorauszahlungen, allerdings hatte die Bearbeiterin in der Steuerkasse des Finanzamtes, das Guthaben bereits auf die Lohnsteuer des kommenden Monats umgebucht, so dass die Vorauszahlungen in voller Höhe vom Bankkonto des Unternehmers eingezogen wurden.

In den Steuerkassen der Finanzämter sitzen Menschen, die die Steuerkonten überwachen und mögliche Umbuchungen vornehmen. Allerdings wird oft nicht abschließend geprüft, ob die Zahlen noch aktuell und richtig sind. Anträge auf Aussetzung der Vollziehung oder auch Herabsetzungen von Vorauszahlungen, genau wie der Erlass von Verspätungs- und Säumniszuschlägen, sind oft im Steuerkonto noch als fällige Forderung enthalten, so dass so manche Lastschrift nicht mehr korrekt ist und zu viel Geld beim Unternehmer abgebucht wird.

Unsere Empfehlung ist:

Überweisen Sie die Beträge zur Einkommen-, zur Gewerbe-, zur Körperschaft- und auch zur Umsatzsteuer selbst und geben Sie dafür auch keinen Dauerauftrag ein.

Sie bemerken dann spätestens bei der Überweisung, ob der zu zahlende Betrag auch wirklich korrekt ist und können handeln, bevor das Geld von Ihrem Konto verschwindet.

Dieses ist eine sehr einfache und günstige Art, einen Teil eines internen Kontrollsystems zu haben bzw. einzuführen.

Die Probleme mit der Fristüberwachung und der Einhaltung der Zahlungsfristen können Sie ganz einfach regeln,

in dem Sie die klar festgelegten Zahlungstermine in Ihrem Kalender notieren, sich von Ihrem Smartphone daran erinnern lassen oder sich von uns jeweils einen Hinweis auf die fälligen Zahlungen geben lassen.

Wenn Sie bei uns Mandant sind und diesen Service bisher noch nicht nutzen, geben Sie uns einfach einen Hinweis und wir senden Ihnen jeweils die entsprechende Zahlungsmitteilung.

Sind Sie bei uns kein Mandant, können wir hier nur auf unseren Steuer-Terminkalender verweisen, der Ihnen bei der Fristenüberwachung helfen kann.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Sollten Sie zu diesem Thema steuerliche oder betriebswirtschaftliche Fragen haben, sprechen Sie uns gerne an

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Immer wieder interessant sind hier unsere Arbeitshilfen und die verschiedenen Gedanken zu der jeweiligen Steuersituation.

Verluste verlieren

Liebhaberei im Steuerrecht

Gedanken vom Counselor

Was ist Liebhaberei und wie wirkt diese sich aus?

Ein paar Gedanken zu diesem Thema lesen Sie im Artikel "Was ist Liebhaberei".

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Online-Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

Geschäftsführer

Der GmbH-Geschäftsführer

Gedanken der COUNSELOR

Gedanken zu dem Thema "GmbH-Geschäftsführer", die auch für alle anderen Geschäftsführer gelten haben wir uns im Artikel ""GmbH-Geschäftsführer".

Es sind schließlich nicht nur die Steuern, über die man nachdenken muss.

Getrennte Kasse

Einkommensteuer-Aufteilung

Gedanken der COUNSELOR, Norderstedt

Eheleute haben oft getrennte Kassen.

Dennoch ist die Zusammenveranlagung in der Einkommensteuer gewollt und sinnvoll.

Kann man eine Einkommensteuer Aufteilung berechnen?

Unternehmens-Steuern

Welche Steuern sind zu beachten?

Hinweise der COUNSELOR, Norderstedt

Welche Steuern der Unternehmer immer im Blick haben sollte, erläutern wir im Artikel "Welche Steuern müssen Unternehmer beachten".

Lesen Sie mal rein.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Online-Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

Zum Abschalten

Ein bisschen Vergnügliches

Immer wieder ergänzt und erweitert

Schauen Sie mal rein.

Vergnügliches

Es ist immer gut, einen verlässlichen und kompetenten Geschäftspartner zu haben.

Deshalb ist es auch richtig, dass die COUNSELOR auf erfolgreiche Geschäftsbeziehungen hinweist und auf der Seite "Empfehlungen" einige Kontakte empfiehlt.