Handy umsonst - steuerlich absetzen

Ob iPhone oder Samsung - wie wird das Handy steuerlich abgesetzt

Gedanken am 26.09.2020 vom Counselor Ralph J. Schnaars, Steuerberater

Handy umsonst und nun ?

Was ist steuerlich zu tun, wenn das Handy keine eigenen Anschaffungskosten hat.

Normalerweise kauft man einen Gegenstand und hat einen Anschaffungspreis.

Solange das Handy oder das Mobiltelefon getrennt von einem Vertrag gekauft wird, hat das Handy einen eigenen Anschaffungspreis, der in der Buchhaltung einzeln verbucht werden kann und je nach Preis des Handys ist es eine Betriebsausstattung oder es handelt sich um ein geringwertiges Wirtschaftsgut.

Was passiert nun aber, wenn das Handy eine Beigabe oder ein gesponserter Zusatz zu einem Mobilfunkvertrag ist oder man sonst in irgendeiner Form umsonst an das Telefongerät gekommen ist?

Hierzu müssen wir uns verschiedene Szenarien vorstellen.

Das erste Szenario ist bereits oben genannt: das Handy wird getrennt von anderen Vereinbarungen angeschafft und hat somit einen eigenen Anschaffungswert und eine eigene Ankaufsrechnung. Hierunter fällt auch eine Anschaffung mit einem Kaufpreis von 1 Euro. Es gibt verschiedene Anbieter, die zu dem abzuschließenden Mobilfunkvertrag das Handy zu einem Kaufpreis von 1 Euro anbieten. Dieser Preis von 1 Euro ist dann als Kaufpreis in der Buchhaltung anzusetzen. Empfehlenswert ist hier die Berücksichtigung als geringwertiges Wirtschaftsgut und die volle Absetzung gleich im ersten Jahr.

Solange das Handy aber Beigabe zu einem Vertrag ist, ohne dass das Telefongerät einen gesonderten Anschaffungspreis hat, gibt es wiederum verschiedene Möglichkeiten.

Verschiedene Anbieter berechnen den Anschaffungspreis und berücksichtigen diesen bei den monatlichen Telefonrechnungen als eine Art Ratenzahlung für das Telefongerät.

Andere Anbieter wiederum haben in ihren Tarifen die Kosten des Geräts als Aufschlag zu den Telefongebühren schon vorgesehen, um das Telefongerät so zu finanzieren.

Solange man in dem Telefontarif für die Telefongebühren keine gesonderte Abrechnung oder gesonderte Beträge erkennt, die auf das Handy entfallen, ist das Telefongerät selbst für die Buchhaltung und auch für die steuerliche Absetzung nahezu uninteressant, da das Handy über die laufenden Kosten in Form der Telefonrechnung abgesetzt wird.

Folgende steuerliche Behandlungsmethoden sind also vorstellbar:

-Das Handy wird normal gekauft und es gibt eine Rechnung mit einem Kaufpreis. Dann ist das Handy eingekauft und als Anlagevermögen zu berücksichtigen und abzuschreiben.

-Das Handy wird gekauft und der Mobilfunkanbieter lässt sich den Kaufpreis innerhalb der monatlichen Telefonrechnung über eine Rate bezahlen. Auch hier ist eine Aktivierung des Geräts im Anlagevermögen des Unternehmens sinnvoll und es ist die betriebsgewöhnliche Abschreibungsdauer zu ermitteln. Die betriebsgewöhnliche Abschreibungsdauer kann natürlich von dem Raten-Zahlungs-Zeitraum des Handyanbieter abweichen, so dass sich hier eine Möglichkeit der Steuergestaltung ergeben kann.

Das im Vertrag beinhaltete Handy, welches keinen eigenen Kaufpreis hat (Handy umsonst), sondern über die Telefongebühren von dem Mobilfunkanbieter mitfinanziert wird, lässt sich nicht aktivieren und nicht gesondert in der Buchhaltung festhalten. Hier werden nur die laufenden Telefonkosten als Betriebsausgaben verbucht.

Das Handy umsonst, als Beigabe zu einem Vertrag, sei es ein Mobilfunkvertrag oder ein sonstiger Vertrag, in dem der Anbieter ein Handy dazu gibt, lässt sich ebenfalls nicht aktivieren oder getrennt steuerlich absetzen. Es gibt hier nur die Ausnahme, sofern man den Wert des Mobiltelefons innerhalb des anderen Geschäfts ermitteln und bemessen kann. Dann könnte man das andere Geschäft bzw. den gesamten Vorgang in zwei Vorgänge aufteilen und somit das Handy gesondert aktivieren.

So eine Vorgehensweise ist steuerlich meist aber nicht sinnvoll, da über die Telefongebühren bzw. die Anschaffung der anderen Dinge schon Betriebsausgaben erzeugt werden.

Eine Überlegung in diese Richtung kann unseres Erachtens nur sinnvoll sein, sofern der Abschreibungszeitraum des Mobilfunktelefons geringer wäre, als der Zeitraum über den die anderen Bestandteile des Vertrages abgesetzt werden.

Beispiele hierfür wären:

-Das Handy umsonst zu einem Grundstückskauf. Hier ist der Abschreibungszeitraum der Immobilie mit etwa 50 Jahren viel größer, als der Nutzungszeitraum des Mobiltelefons von etwa 3 Jahren.

-Das Handy umsonst bei einem Autokauf. Auch hier ist der Abschreibungszeitraum des Mobiltelefons wesentlich geringer als die steuerliche Nutzungsdauer des Kraftfahrzeugs.

In diesen Fällen sollte über eine Aufteilung des Geschäfts nachgedacht werden. Vergleiche hierzu auch unseren Beitrag „Wie spart man Grunderwerbsteuer?".

„Handy umsonst“ hört sich also immer sehr günstig an.

Steuerlich sind hier dennoch ein paar Fragen zu klären und zu beachten. Bitte denken Sie bei Änderung ihrer Handy-Situation oder ihrer Telefon-Situation daran, auch die grundlegenden Vertragsunterlagen des Mobilfunkanbieters aufzubewahren, sodass sich später herausfinden lässt, inwieweit es sich um ein gekauftes und abschreibbares Mobilfunktelefon oder um ein nicht aktivierbares Gerät handelt.

F A Z I T

Folgende verschiedene Behandlungsmethoden sind vorstellbar:

-Das Handy wird normal gekauft und es gibt eine Rechnung mit einem Kaufpreis, dann ist das Handy eingekauft und als Anlagevermögen anzusetzen und abzuschreiben.

-Das Handy wird gekauft und der Mobilfunkanbieter lässt sich den Kaufpreis innerhalb der monatlichen Telefonrechnung über eine Rate bezahlen. Auch hier ist eine Aktivierung des Gerätes sinnvoll und es ist die betriebsgewöhnliche Abschreibungsdauer zu ermitteln. Die Abschreibungsdauer kann natürlich von den Ratenzeiträumen abweichen, so dass sich hier Steuergestaltungsmöglichkeiten ergeben.

-Für das Handy umsonst ist kein Anschaffungspreis ermittelbar. Dann sind die Telefongebühren normale Betriebsausgaben und das Telefongerät selbst wird nicht berücksichtigt.

Ob die Finanzverwaltung bei dem Verfahren „Handy umsonst“ in Zukunft auf die Idee kommt, eine Schenkung zu vermuten und so für den Wert des Mobiltelefons eine Schenkungsteuer verlangen wird, bleibt abzuwarten.

Die vorstehenden Überlegungen stammen vom 24.09.2020.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Sollten Sie zu steuerlichen oder betriebswirtschaftlichen Vorgängen

Fragen haben, sprechen Sie uns gerne an

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Wir bieten Ihnen zudem die Steuerberatung Flatrate und Sie können jederzeit ganz einfach in drei Schritten Mandant werden.

Wir veröffentlichen zu diesen Themen auch in Zukunft weitere Gedanken und Hinweise.

Wir werden verschiedene Anregungenund Hinweise geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist,

geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Nutzen Sie hier gerne unseren RSS-Feed, um nichts mehr zu verpassen.

Ihre

COUNSELOR

Steuerberatungsgesellschaft mbH

aus Norderstedt (neben Hamburg)

Was ist notwendig, um die Buchhaltung oder die Steuererklärung digitalisiert erledigen zu lassen?

Antworten finden Sie auf der Seite "Steuerberatung einfach digital"

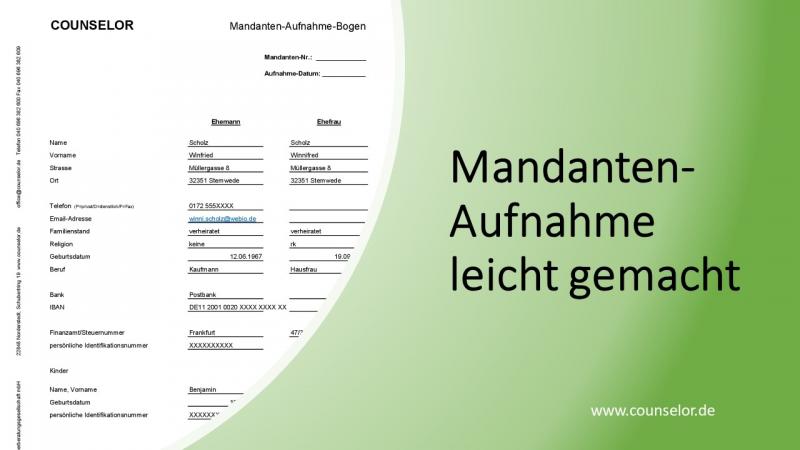

Mandant werden

Mit SteuerBeratung und Betreuung

Arbeitshilfe von COUNSELOR, Steuerberater

Der erste Schritt, um Mandant bei der COUNSELOR

Steuerberatungsgesellschaft mbH zu werden, ist das Ausfüllen des Mandanten-Aufnahme-Bogens.

Hiermit können wir die ersten Stammdaten und Kontaktinformationen verarbeiten, um Sie in der Folge sinnvoll und umfassend zu betreuen.

Digital gewinnen

Buchhaltung einfach machen

Vorschläge vom Steuerberater

Die Notwendigkeit der Buchhaltung kann vereinfacht und verbessert werden.

Lesen Sie einige Hinweise und Gedanken im Beitrag "Buchhaltung digital".

Ergänzend sind auch die Hinweise zum "Mandanten-Postfach" sehr interessant.

Ihr Steuerberater

Beratung für Unternehmer

Unterstützung von Unternehmen

Für gewinnbringende Steuerberatung ist das Vertrauensverhältnis zwischen Mandant und Steuerberater wichtig.

Finden Sie deshalb einige Informationen zu uns, über die Seiten "Über uns".

Es sind allerdings auch unsere Seiten

"Verschiedene Gedanken"

und

"News - vom Steuerberater"

sehr hilfreich, um herauszufinden, wie wir arbeiten und denken.

Einfach schnell

Steuerunterlagen an den Steuerberater

Hinweis der COUNSELOR, Steuerberater

Alle notwendigen Unterlagen jederzeit an den Steuerberater liefern.

Keine lästigen Nachfragen mehr, da alle Belege bereits abgegeben sind.

Lesen Sie unsere Vorstellung über die digitale Steuererklärung, die einfach auch jede Steuererleichterung ausnutzt und bestens erarbeitet werden kann.

Aktuelle Meldungen

Finanzgerichtsurteile und Anderes

Bereitgestellt von COUNSELOR

Jeden Tag entstehen neue Gerichtsurteile zu Themen im Steuerrecht.

Die Aktuellen Meldungen finden Sie auf unserer Seite "Aktuelle Meldungen".

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Unsere Telefonnummer zur Terminvereinbarung und unser Anfrageformular finden Sie in unseren Kontaktdaten zusammen mit einer Beschreibung der Anfahrt.

Werbungskosten

Überschuss-Einkünfte verbessern

Hinweise vom Steuerberater Counselor

Bei den Überschuss-Einkünften

Lohn und Gehalt

Vermietung und Verpachtung

Sonstige Einkünfte

sind Werbungskosten absetzbar.

Einige Gedanken hierzu lesen Sie auf unserer Seite "Was sind Werbungskosten".