Vorsteuerabzug - Grundsätze

Was beim Vorsteuerabzug zu beachten ist, erklärt Norderstedter Steuerberater

Gedanken am 03.08.2019 vom Counselor Ralph J. Schnaars, Steuerberater

Ein paar Gedanken zu dem Thema: Vorsteuerabzug

Vorsteuer ist das gebräuchliche Wort für die Mehrwertsteuer bzw. die Umsatzsteuer, die ein Unternehmer an einen Lieferanten bezahlt.

In Paragraph 15 des Umsatzsteuergesetzes ist festgehalten, dass diese Vorsteuer vom Finanzamt an den Unternehmer erstattet werden muss, wenn die Vorsteuer für Leistungen oder Waren bezahlt wird, die für das Unternehmen bestimmt sind.

Übersetzt heißt das, solange wir es mit betrieblichen Ausgaben zu tun haben und diese nicht mit steuerfreien Umsätzen in Zusammenhang stehen, bekommen wir vom Finanzamt die Mehrwertsteuer erstattet, die wir bei unseren Lieferanten bezahlt haben.

Lieferanten sind in diesem Falle z.B. die Tankstelle, der Discounter, der Papierlieferant, die Werbeagentur, die Telefongesellschaft et cetera.

Erste Voraussetzung um einen Vorsteuerabzug zu erhalten, ist, dass die Ausgabe für den Betrieb getätigt wurde und die erworbenen Gegenstände oder Leistungen auch im Betrieb genutzt werden.

Als weitere Voraussetzung hat der Gesetzgeber festgelegt, dass dem Unternehmer der den Vorsteuerabzug genießen möchte, eine formkorrekte, formvollendete Rechnung des Lieferanten vorliegen muss. Vergleichen Sie hierzu bitte die Anmerkungen und Überlegungen zu den Rechnungsvorschriften.

Der Vorsteuerabzug wird dann grundsätzlich gewährt, für Lieferungen und Leistungen die im Inland ausgeführt sind und mit einer inländischen Rechnung berechnet wurden.

Einkäufe von Leistungen und Waren im europäischen Ausland oder aus Drittländern werden üblicherweise ohne deutsche Umsatzsteuer bezahlt, so dass es hier unter dem Paragraphen 15 des Umsatzsteuergesetzes zu keinem Vorsteuerabzug kommen kann.

Um ausländische Umsatzsteuer erstattet zu bekommen, bedarf es weiterer Anträge auf Erstattung. Z.B. können Vorsteuern aus Reisekosten im europäischen Ausland erstattet werden, sofern entsprechende Nachweise vorliegen und die Mindesterstattungssumme überschritten wird.

Um den normalen, deutschen Vorsteuerabzug nach Paragraph 15 des Umsatzsteuergesetzes geltend zu machen, werden die Vorsteuerbeträge im Rahmen der laufenden Umsatzsteuervoranmeldungen angemeldet (beantragt) oder im Rahmen der jährlichen Umsatzsteuerjahreserklärung erklärt (beantragt).

Beim Vorsteuerabzug kommt es nicht darauf an, ob es sich um 19% Mehrwertsteuer handelt oder ob es sich um den ermäßigten Steuersatz von 7% handelt. Auch wird ein Vorsteuerabzug gewährt, wenn die eingekauften Waren und Dienstleistungen ertragsteuerlich nur teilweise abgesetzt werden dürfen. Als Beispiel seien hier die nicht abzugsfähigen Betriebsausgaben bei Bewirtungen von Geschäftsfreunden genannt. Der Vorsteuerabzug ist hier mit 100% vorzunehmen, obwohl ertragsteuerlich nur 70% der Aufwendungen den Gewinn mindern dürfen.

Sofern es bei der Umsatzsteuer-Voranmeldung zu einem Überschuss der Vorsteuern zu den Mehrwertsteuern kommt, und so eine Erstattung beantragt wird, sollte das Finanzamt mit Abgabe der Voranmeldung über die größten Vorsteuerbeträge informiert werden. Ab einem Erstattungsbetrag von etwa 1.000 Euro hat das Finanzamt die Pflicht die angemeldeten Umsatzsteuern zu überprüfen. Damit aber nicht eine zeitraubende Umsatzsteuer-Nachschau oder sogar eine Umsatzsteuer-Sonderprüfung angeordnet wird, sollte man dem Finanzamt zu der Voranmeldung einen Kontendruck der Vorsteuerkonten unter Beifügung von Rechnungskopien im Wert von mindestens 60-70 % der beantragten Vorsteuern übersenden.

Bei größeren Anschaffungen kann es sinnvoll sein, die Aufzeichnungen auch zum Vorsteuerabzug gesondert zu führen, da der Paragraph 15 a des Umsatzsteuergesetzes, Änderungen im Vorsteuerabzug vorsieht, für den Fall dass z.B. ein Grundstück nicht länger als 10 Jahre betrieblich genutzt wird oder sich etwas an der betrieblichen Nutzung des erworbenen Gegenstandes ändert. Bei anderen Gegenständen neben Grundstücken, beträgt der Änderungs- und Überwachungszeitraum 5 Jahre.

Vorstellbar wäre hier die Anschaffung eines Personenkraftwagens, bei dem man bei Anschaffung davon ausgeht, dass er zu 100% betrieblich genutzt werden wird. Sollte dieser PKW aber z.B. schon nach einem halben Jahr zu mehr als 90% privat genutzt werden, ist hier eine maßgebliche Nutzungsänderung festzustellen, so dass auch der Vorsteuerabzug zu korrigieren wäre.

Vorstellbar ist hier auch die Anschaffung einer gewerblichen Immobilie mit Vorsteuerabzug und der geplanten Nutzung von 100% des Grundstückes für betriebliche Zwecke, der sich allerdings z.B. nach einem Jahr insoweit ändert, als dass nur noch 10% betrieblich genutzt werden und weitere 90% für umsatzsteuerfreie Leistungen oder für private Zwecke genutzt werden.

Vorstellbar wäre z.B. auch ein Geschäftshaus mit verschiedenen Büros, die umsatzsteuerpflichtig vermietet werden sollen. Eine Nutzungsänderung könnte darin bestehen, dass eine Räumlichkeit, eine Wohnung oder Etage an einen Arzt oder einen Zahnarzt vermietet wird, der steuerfreie Leistungen erbringt, sodass er auch nicht zum Vorsteuerabzug berechtigt ist, so dass auch der Vermieter die Räumlichkeit nicht für umsatzsteuerpflichtige Zwecke vermietet, sondern zur Nutzung und Erzielung von steuerfreien Umsätzen. Die Nutzung durch den Arzt hat hier also eine Änderung im Vorsteuerabzug dergestalt zur Folge, dass auf die Quadratmeter der steuerfrei genutzten Flächen kein Vorsteuerabzug mehr zu gewähren ist und diese Nutzungsänderung in einem Zeitraum von 10 Jahren überwacht wird. Die Vorsteuer auf den Kaufpreis der Immobilie müsste dann prozentual bzw. anteilig gekürzt werden und an das Finanzamt zurückgezahlt werden.

Es ist sehr schwierig, den Vorsteuerabzug einfach und verständlich darzustellen, denn die Umsatzsteuer soll in Europa einheitlich gehandhabt werden. Deshalb sollen die Vorschriften in allen europäischen Ländern gleich sein oder angeglichen werden. Da von den Finanzgerichten, vom Bundesfinanzhof und dem Europäischen Gerichtshof jeden Tag mehr als 3 Urteile zu der Umsatzsteuer gesprochen werden, und so fast jedes dritte Urteil die Umsatzsteuer betrifft, sind hier auch jederzeit Rechtsänderungen, Regeländerungen oder erweiterte Formvorschriften zu beachten.

Fazit

Ein Vorsteuerabzug wird Betrieben und Unternehmen gewährt, die die eingekaufte Leistung oder Ware für betriebliche, umsatzsteuerpflichtige Geschäfte und Zwecke nutzen. Die weitere unumgängliche Voraussetzung für den Vorsteuerabzug ist das Vorhandensein einer korrekten Rechnung bzw. einer unveränderlichen E-Rechnung. Zu den Fristen und Gültigkeiten nehmen wir im Artikel E-Rechnungen Stellung.

Lesen Sie bitte auch die Anforderungen an eine Rechnung, die zum Vorsteuerabzug berechtigt unter Rechnungsvorschriften

Sofern der Vorsteuerabzug in Anspruch genommen werden kann, ist der Aufwand für das Unternehmen um 19 % oder 7 % geringer, so dass entweder mehr Gewinn verbleibt oder mehr liquide Mittel zur Verfügung stehen, um Investitionen zu tätigen.

Lesen Sie in "Wie teuer ist der fehlende Vorsteuerabzug?", wie sinnvoll es sein kann, eine korrekte Lieferantenrechnung zu haben, die zum Vorsteuerabzug berechtigt.

Sollten Sie zu steuerlichen oder betriebswirtschaftlichen Vorgängen

Fragen haben, sprechen Sie uns gerne an

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Wir bieten Ihnen zudem die Steuerberatung Flatrate und Sie können jederzeit ganz einfach in drei Schritten Mandant werden.

Beachten Sie bitte den Rechtsstand dieses Textes: 03.08.2019.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem weisen wir darauf hin, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine in Norderstedt (neben Hamburg).

Wir veröffentlichen zu diesen Themen auch in Zukunft weitere Gedanken und Hinweise.

Wir werden Anregungen geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist,

geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Nutzen Sie hier gerne unseren RSS-Feed, um nichts mehr zu verpassen.

Ihre

COUNSELOR

Steuerberatungsgesellschaft mbH

aus Norderstedt (neben Hamburg)

Und auch die Möglichkeit durch Digitalisierung für das Unternehmen oder die Familie Gewinn zu erzeugen, erklären wir gern. Lesen Sie hierzu den Artikel "Steuerberatung einfach digital"

Steuerliche Ausgaben

Auf Betriebsausgaben aufpassen

Gedanken von Counselor Ralph J. Schnaars

Was ist steuerlich absetzbar?

Was sind Betriebsausgaben?

Einige Überlegungen finden Sie im Beitrag "Betriebsausgaben".

Empfehlungen

Qualität hat eine Adresse

Hinweise der COUNSELOR, Norderstedt

Es ist immer gut, einen verlässlichen und kompetenten Geschäftspartner zu haben.

Deshalb sind wir auch der Meinung, dass man auf erfolgreiche Geschäftsbeziehungen hinweisen darf und empfehlen auf unserer Seite "Empfehlungen" einige Kontakte.

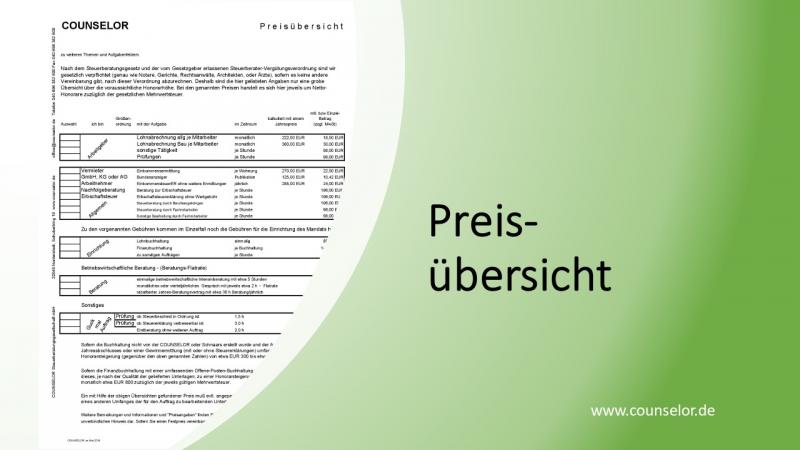

Steuerberatungshonorar

Die unschlagbare Preisübersicht

hergestellt von COUNSELOR, Norderstedt

Zu den gesetzlich vorgeschriebenen Honoraren der Steuerberater finden Sie hier, eine auf unseren Erfahrungen beruhende Preisübersicht.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Nichtvorhandensein

Wie beweist man das Fehlen?

Gedanken vom Counselor, Steuerberater

Wie beweist man, dass es nicht gewesen ist?

Wie beweist man das Gegenteil von der Finanzamts-Behauptung?

Einige Überlegungen lesen Sie unter "Wie beweist man Nicht-Vorhandensein".

Die Gemeindesteuer

Gedanken zur Gewerbesteuer

Counselor Ralph J. Schnaars, Steuerberater

Gedanken zur Gewerbesteuer eines Unternehmens, finden Sie im Beitrag "Gewerbesteuer".

Vergnügliches

Für eine kurze Pause - ohne Steuern

Kleines und Kurzes vom Counselor

Die Pause finden Sie unter "Vergnügliches"

Die GmbH

Unternehmen ohne Haftung

Gedanken vom Counselor, Steuerberater

Überlegungen und Hinweise zu der Gesellschaftsform einer GmbH finden Sie auf unserer Seite "GmbH".