Überbrückungshilfe Phase 2

Überbrückungshilfe für kleine und mittelgroße Unternehmer mit der Phase 2

Gedanken am 02.10.2020 von Counselor Ralph J. Schnaars, Steuerberater Norderstedt

Dieser Beitrag soll einige Hinweise und Hilfen zu der Überbrückungshilfe - Phase 2 - geben und ist wie folgt gegliedert:

1 Einleitung

2 Wer kann die Überbrückungshilfe Phase 2 beantragen?

3 Welche Kosten sind förderfähig?

3.1 Fixkosten

3.2 Liste der förderfähigen Kosten

4 Wie hoch ist die Förderung?

4.1 Erstattungssatz

4.2 Höchstbetrag

5 Was gilt für verbundene Unternehmen?

6 Wie funktioniert der Antrag?

6.1 Fristen

6.2 Schlussrechnung

7 Muss die Überbrückungshilfe versteuert werden?

7.1 Einkommen-, Körperschaft- und Gewerbesteuer

7.2. Umsatzsteuer

8 Was können Sie tun?

9 Anhang

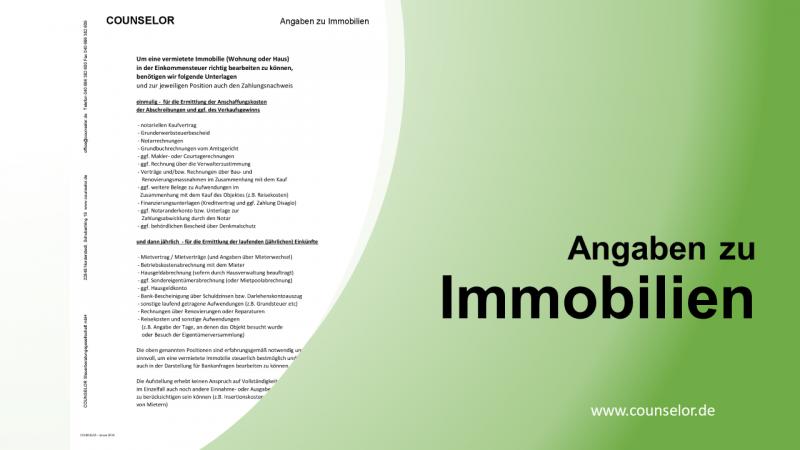

Sollten Sie zu steuerlichen oder betriebswirtschaftlichen Vorgängen

Fragen haben, sprechen Sie uns gerne an

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Wir bieten Ihnen zudem die Steuerberatung Flatrate und Sie können jederzeit ganz einfach in drei Schritten Mandant werden.

Ihr Thema finden Sie auf dieser Seite auch über das oder die .

1 Einleitung

Die Überbrückungshilfe für den Förderzeitraum Juni bis August 2020 war zentraler Eckpfeiler des im Juni 2020 beschlossenen Corona-Konjunkturpakets.

Der Förderzeitraum wird nun in einer zweiten Phase auf die Monate September bis Dezember verlängert. Dabei werden die Zugangsbeschränkungen gesenkt und die Förderung ausgeweitet.

Im Folgenden erläutern wir Ihnen die wesentlichen Eckpunkte der Überbrückungshilfe Phase 2 (Fördermonate September bis Dezember 2020).

Auf die Überbrückungshilfe Phase 1 (Fördermonate Juni bis August 2020) gehen wir dabei nicht mehr gesondert ein, da die Frist für die Antragstellung bereits am 09.10.2020 endet(e).

Die Änderungen der neuen Phase 2 gegenüber Phase 1 sind kursiv markiert.

2 Wer kann die Überbrückungshilfe Phase 2 beantragen?

Begünstigt sind alle kleinen und mittelständischen Unternehmen, die in zwei aufeinanderfolgenden Monaten im Zeitraum April bis August 2020 aufgrund der Corona-Pandemie empfindliche Umsatzrückgänge verschmerzen mussten. Soloselbständige und Freiberufler sowie Vermieter im Haupterwerb sind zudem ausdrücklich als antragsberechtigt erwähnt.

Um die Überbrückungshilfe Phase 2 zu beantragen, müssen folgende Umsatzrückgänge vorliegen:

• Umsatzeinbruch von mindestens 50 % in zwei zusammenhängenden Monaten im Zeitraum April bis August 2020 gegenüber den jeweiligen Vorjahresmonaten. (Rechnung: Summe Umsätze Juni + Juli 2020 ≤ 50 % x Summe Umsätze Juni + Juli 2019)

ODER

• Umsatzeinbruch von mindestens 30 % im Durchschnitt in den Monaten April bis August 2020 gegenüber dem Vorjahreszeitraum. (Rechnung: Summe Umsätze April bis August 2020 ≤ 30 % x Summe Umsätze April bis August 2019)

Zudem darf sich das Unternehmen am 31.12.2019 nicht in wirtschaftlichen Schwierigkeiten befunden haben.

Explizit genannt sind auch gemeinnützige Institutionen. Eine Auszahlung an Unternehmen, die ihren Geschäftsbetrieb eingestellt oder die Insolvenz beantragt haben, ist ausgeschlossen.

3 Welche Kosten sind förderfähig?

3.1 Fixkosten

Bestimmte Fixkosten werden abhängig vom Umsatzrückgang in prozentualer Höhe gefördert. Welche Kosten im Einzelnen förderfähig sind, können Sie dem Punkt 3.2 entnehmen.

Private Lebenshaltungskosten und ein kalkulatorischer Unternehmerlohn sind grundsätzlich nicht begünstigt.

Hinweis

Eine Ausnahme hiervon gilt nur in den Bundesländern Baden-Württemberg, Nordrhein-Westfalen und Thüringen. Sollten Sie in einem dieser Bundesländer ansässig sein, sprechen Sie uns bitte an, um Einzelheiten zu erfahren.

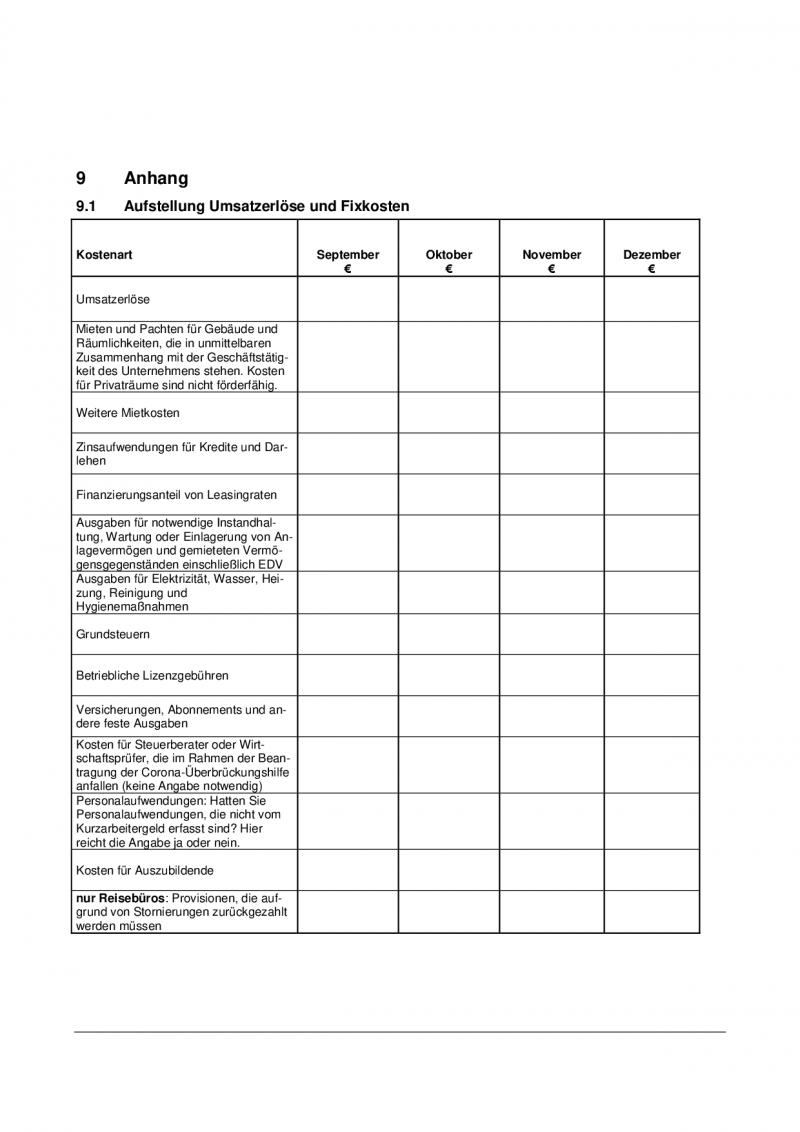

3.2 Liste der förderfähigen Kosten

Die Bundesanweisung enthält eine abschließende Liste von Kosten, die förderfähig sind. Es handelt sich dabei um die folgenden Aufwendungen:

1. Mieten und Pachten für Gebäude, Grundstücke und Räumlichkeiten, die in unmittelbarem Zusammenhang mit der Geschäftstätigkeit des Unternehmens stehen. Kosten für Privaträume sind nicht förderfähig.

2. Weitere Mietkosten

3. Zinsaufwendungen für Kredite und Darlehen

4. Finanzierungskostenanteil von Leasingraten

5. Ausgaben für notwendige Instandhaltung, Wartung oder Einlagerung von Anlagevermögen und gemieteten Vermögensgegenständen, einschließlich der EDV

6. Ausgaben für Elektrizität, Wasser, Heizung, Reinigung und Hygienemaßnahmen

7. Grundsteuern

8. Betriebliche Lizenzgebühren

9. Versicherungen, Abonnements und andere feste Ausgaben

10. Kosten für Steuerberater oder Wirtschaftsprüfer, die im Rahmen der Beantragung der Corona-Überbrückungshilfe anfallen.

11. Kosten für Auszubildende

12. Personalaufwendungen im Förderzeitraum (Juni bis August 2020), die nicht von Kurzarbeitergeld erfasst sind, werden pauschal mit 20 % der Fixkosten der Ziffern 1 bis 10 gefördert.

13. Provisionen, die Inhaber von Reisebüros den Reiseveranstaltern aufgrund coronabedingter Stornierungen zurückgezahlt haben.

Sollte den Kosten ein Vertrag zugrunde liegen, muss dieser vor dem 01.03.2020 geschlossen worden sein. Außerdem müssen die Fixkosten im jeweiligen Fördermonat fällig sein.

Auch gestundete Fixkosten aus den Vormonaten können berücksichtigt werden, wenn diese im Förderzeitraum fällig werden.

Beispiel 1

Frau Schmidt hat monatliche Mietkosten für ihre Geschäftsräume in Höhe von 1.000 €. Die Mieten sind jeweils zum Ersten des Monats fällig. Die Mieten für die Monate April bis Juni wurden gestundet und sind nun im August fällig.

Lösung

Die Mieten für die Monate April bis Juni sind im Monat August als Fixkosten zu berücksichtigen.

4 Wie hoch ist die Förderung?

Basierend auf der Höhe des Umsatzeinbruches im Förderzeitraum wird ein gestaffelter Erstattungssatz gewährt, der monatsweise zu berechnen ist.

4.1 Erstattungssatz

Dazu ist für die Monate September bis Dezember 2020 pro Monat der Umsatzeinbruch in Bezug auf den entsprechenden Vorjahresmonat zu berechnen.

• Umsatzeinbruch > 70 % ergibt Erstattung von 90 % der Fixkosten

• Umsatzeinbruch 50 % bis 70 % ergibt Erstattung von 60 % der Fixkosten

• Umsatzeinbruch > 30 % bis < 50 % ergibt Erstattung von 40 % der Fixkosten

• Umsatzeinbruch bis einschließlich 30 % ergibt keine Erstattung

Hierbei ist für jeden Monat separat der jeweilige Fördersatz zu ermitteln.

Beispiel 2

Im Jahr 2019 hat der Unternehmer Herr Müller folgende Umsätze erwirtschaftet:

September: 10.000 €

Oktober: 12.000 €

November: 8.000 €

Dezember 4.000 €

2020 betrugen die Umsätze:

September: 2.700 €

Oktober: 6.000 €

November: 4.000 €

Dezember 2.000 €

Lösung

Der Umsatzeinbruch im September 2020 beträgt mehr als 70 % verglichen mit September 2019; 90 % der im September anfallenden Fixkosten werden daher erstattet. In den Monaten Oktober bis Dezember 2020 beträgt der Umsatzeinbruch exakt 50 % gegenüber den Vorjahresmonaten. Daher werden 60 % der in den Monaten Oktober bis Dezember anfallenden Fixkosten erstattet.

4.2 Höchstbetrag

Jedes Unternehmen kann einen Fixkostenzuschuss von bis zu 200.000 € erhalten. Höchstbeträge, die von der Unternehmensgröße abhängig sind, gibt es in der zweiten Phase nicht.

5 Was gilt für verbundene Unternehmen?

Stehen mehrere rechtlich selbständige Unternehmen unter dem beherrschenden Einfluss derselben Person und bedienen diese Unternehmen denselben Markt, liegen verbundene Unternehmen im Sinne der Überbrückungshilfe vor. Dies hat zur Folge, dass die verbundenen Unternehmen als ein Unternehmen behandelt werden. Für den gesamten Unternehmensverbund ist nur ein Antrag auf Überbrückungshilfe zu stellen. Die Umsatzrückgänge sowie die Erstattungssätze werden einheitlich für den gesamten Unternehmensverbund ermittelt. Außerdem gilt für alle verbundenen Unternehmen zusammen der Höchstbetrag von 200.000 €.

Fixkosten, die an verbundene Unternehmen gezahlt werden, sind nicht förderfähig.

Beispiel 3

Im Rahmen einer Betriebsaufspaltung vermietet Frau Meier an ihre GmbH eine Lagerhalle. Die GmbH zahlt dafür eine Miete an Frau Meier.

Lösung

Die Mietzahlungen zählen per se nicht zu den förderfähigen Fixkosten, da Frau Meier die Betriebsgesellschaft beherrscht.

6 Wie funktioniert die Antragstellung?

Die Beantragung der Überbrückungshilfe ist nur durch einen Steuerberater, Wirtschaftsprüfer oder Rechtsanwalt möglich. Im Rahmen der Antragstellung sind Angaben zu den Umsatzeinbrüchen in den Monaten April bis Dezember 2020 sowie zu den förderfähigen Fixkosten im Förderzeitraum zu machen. Sollten die Werte bei Antragstellung noch nicht vorliegen, sind sachgerechte Schätzungen vorzunehmen.

Für die Antragstellung ist ein zweistufiges Verfahren vorgesehen: Zunächst muss der Antrag auf Überbrückungshilfe aufgrund von Schätzungen und Prognosen gestellt werden, zeitlich nachgelagert erfolgt eine Schlussabrechnung, in der die tatsächlichen Werte nachgewiesen werden müssen.

6.1 Fristen

Die Beantragung der Überbrückungshilfen für die erste Phase und nun für die zweite Phase erfolgt in zwei unabhängigen Verfahren. Die Antragstellung für die erste Phase (Fördermonate Juni bis August) ist(war) bis zum 09.10.2020 möglich. Danach können für die erste Phase keine Anträge mehr gestellt werden.

Voraussichtlich ab Mitte Oktober 2020 soll die Antragstellung für die zweite Phase (Fördermonate September bis Dezember) möglich sein.

Hinweis

Falls eine nachträgliche Änderung des Antrags für die erste Phase notwendig wird, kann ein Änderungsantrag gestellt werden. Dies ist nur bis zum 30.10.2020 möglich. Sprechen Sie uns - die COUNSELOR - bei Bedarf gerne darauf an.

6.2 Schlussabrechnung

Nach buchhalterischem Abschluss müssen die tatsächlich entstandenen Umsätze und Fixkosten gemeldet und nachgewiesen werden. Diese sogenannte Schlussabrechnung muss ebenfalls zwingend durch einen Steuerberater oder Wirtschaftsprüfer erfolgen.

Sollte sich aus der Schlussabrechnung ergeben, dass eine überhöhte Überbrückungshilfe ausgezahlt wurde, hat eine Rückzahlung zu erfolgen. Sollte sich hingegen ergeben, dass die bisher ausgezahlte Überbrückungshilfe zu gering ist, sind auch Erstattungen möglich.

Beispiel 4

Frau Schmidt hat bei der Antragstellung angegeben, dass der Umsatzeinbruch verglichen zum jeweiligen Vorjahresmonat im gesamten Zeitraum April bis Dezember 2020 80 % beträgt. Die förderfähigen Kosten wurden mit monatlich 3.000 € angegeben. Frau Schmidt wurde eine Überbrückungshilfe von 10.800 € für den Förderzeitraum September bis Dezember ausgezahlt.

Nach Abschluss des Monats Dezember 2020 stellt sich heraus, dass der Umsatz in diesem Monat im Vergleich zu Dezember 2019 nur zu 50 % zurückgegangen ist. Die übrigen Werte (Umsätze und Fixkosten) konnten bestätigt werden.

Lösung

Frau Schmidt hat zu Recht Überbrückungshilfe erhalten. Allerdings muss sie 900 € zurückzahlen: Denn für Dezember hätte sie nur eine Überbrückungshilfe von 1.800 € (= 3.000 € x 60 %) erhalten dürfen. Tatsächlich wurden jedoch 2.700 € (= 3.000 € x 90 %) ausgezahlt.

7 Muss die Überbrückungshilfe versteuert werden?

7.1 Einkommen-, Körperschaft- und Gewerbesteuer

Es wird ausdrücklich darauf hingewiesen, dass die Überbrückungshilfe der Einkommen- bzw. Körperschaftsteuer unterliegt. Sofern es sich beim Antragsteller um einen Gewerbetreibenden handelt, fällt zusätzlich Gewerbesteuer an.

7.2 Umsatzsteuer

Es fällt jedoch keine Umsatzsteuer an, da der Überbrückungshilfe kein Leistungsaustausch zugrunde liegt. Damit ist die Überbrückungshilfe nicht steuerbar im Sinne des Umsatzsteuergesetzes.

8 Was können Sie tun?

Bei der Beschleunigung des Antragsverfahrens können Sie uns unterstützen, indem Sie aktiv an der Umsatz- bzw. Fixkostenermittlung mitwirken.

Damit Ihr Antrag nach Freischaltung des Antragsportals schnell gestellt werden kann, können Sie Folgendes tun:

• Reichen Sie Ihre Buchhaltungsunterlagen für die Monate September bis Dezember möglichst frühzeitig bei uns ein. Bitte stellen Sie sicher, dass alle relevanten Belege dabei sind und keine Belege fehlen.

• Schätzen Sie möglichst frühzeitig ab, ob die Möglichkeit besteht, dass Sie die Voraussetzungen für die Überbrückungshilfe Phase 2 erfüllen und halten Sie gegebenenfalls Rücksprache mit uns.

Hinweis

Die Voraussetzungen für die Überbrückungshilfe Phase 2 wurden erheblich gegenüber der Phase 1 gelockert. Es ist daher sehr gut möglich, dass Sie die Voraussetzungen für die Phase 2 erfüllen, obwohl die Voraussetzungen für Phase 1 bei Ihnen nicht vorlagen.

• Sollten Sie für eine Antragstellung in Frage kommen, schätzen Sie anhand der aktuellen individuellen Gegebenheiten Ihres Betriebs die Umsätze für die Monate September bis Dezember 2020 ab.

Hinweis

Hinsichtlich möglicher Beschränkungen und Lockerungen empfehlen wir, den Ist-Zustand der Schätzung zugrunde zu legen. Mögliche Veränderungen in Abhängigkeit vom Infektionsgeschehen lassen sich kaum prognostizieren.

• Stellen Sie Ihre voraussichtlichen förderfähigen Fixkosten für die Monate September bis Dezember 2020 zusammen (Einzelheiten siehe Punkt 3.2).

• Als Arbeitshilfe für die Aufstellung der Umsatzerlöse und Fixkosten kann die nachfolgend abgebildete Tabelle verwendet werden (siehe Punkt 9.1). Wenn wir Ihnen dieses Formular zur Verfügung stellen sollen, sprechen Sie uns bitte an.

Hinweis

Fixkosten sind nur erstattungsfähig, wenn die zugrundeliegenden Verträge vor dem 01.03.2020 geschlossen wurden. Tragen Sie entsprechende Verträge oder Bescheide (z.B. über Grundbesitzabgaben) vorsorglich zusammen. Melden Sie sich gerne bei uns, wenn wir Sie hierbei unterstützen können.

Zusätzlich erforderlich:

Beachten Sie bitte den Rechtsstand dieses Textes: 01. Oktober 2020.

Bevor Sie also Handlungen oder Gestaltungen mit steuerlichen Auswirkungen vornehmen, muss zur Sicherheit erst geklärt werden, ob sich die Rahmenbedingungen durch Gesetzgebung oder Rechtsprechung geändert haben.

Zudem geben wir zu bedenken, dass wir in dem vorstehenden Text nur einige unserer Gedanken niedergeschrieben haben, die weder umfassend noch abschließend die Thematik für jeden speziellen Einzelfall besprechen. Ob weitere Vorschriften zu berücksichtigen sind oder es zu Ihrem eigenen Sachverhalt zusätzliche Möglichkeiten gibt, darf nicht pauschal beantwortet werden, sondern sollte unter Berücksichtigung Ihrer Lebenssituation und Ihres Umfeldes genau beleuchtet werden.

Sofern Sie hierzu Fragen haben oder Beratung wünschen, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Ihren Beratungstermin bei der

COUNSELOR Steuerberatungsgesellschaft mbH

in 22848 Norderstedt im Schubertring 19

bekommen Mandanten

unter Telefon 0 40 - 696 382 600

oder mit E-Mail an office@counselor.de

oder über unser Anfrageformular

Wir veröffentlichen zu diesen Themen auch in Zukunft weitere Gedanken und Hinweise.

Wir werden verschiedene Anregungenund Hinweise geben und Möglichkeiten aufzeigen.

Und immer, wenn ein neuer Beitrag veröffentlicht ist,

geben wir dieses auf unserer Seite "Neueste Artikel und Videos" bekannt.

Nutzen Sie hier gerne unseren RSS-Feed, um nichts mehr zu verpassen.

Ihre

COUNSELOR

Steuerberatungsgesellschaft mbH

aus Norderstedt (neben Hamburg)

Was ist notwendig, um die Buchhaltung oder die Steuererklärung digitalisiert erledigen zu lassen?

Antworten finden Sie auf der Seite "Steuerberatung einfach digital"

Was ist absetzbar?

Liste der Betriebsausgaben

Hinweise von COUNSELOR, Norderstedt

Welche Ausgaben sind Betriebsausgaben?

Was ist absetzbar?

Gibt es Möglichkeiten?

Viele oder einige Hinweise finden Sie auf der Seite:"Steuerlich absetzbare Betriebsausgaben".

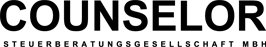

Steuerberatungshonorar

Die unschlagbare Preisübersicht

hergestellt von COUNSELOR

Zu den gesetzlich vorgeschriebenen Honoraren der Steuerberater finden Sie hier, eine auf unseren Erfahrungen beruhende Preisübersicht.

Sofern Sie hierzu Fragen haben, sprechen Sie uns gerne an oder klären Sie die Fragen in einem unserer nächsten Beratungstermine.

Geschäftsführer

Rechte und Pflichten

Betrachtung vom Steuerberater

Geschäftsführer von GmbH, GmbH & Co. KG oder anderen Gesellschaftsformen haben Pflichten, aber auch Rechte.

Lesen Sie hierzu einige Gedanken in unseren Beiträgen zum GmbH-Geschäftsführer

Umfangreiche Vorteile

Steuerberatung digital

erklärt Steuerberater COUNSELOR

Die Steuerberatung und die Buchhaltung in digitaler Form bringt viele Vorteile.

Lesen Sie im Artikel "Das Mandanten-Postfach" einige Hinweise hierzu.

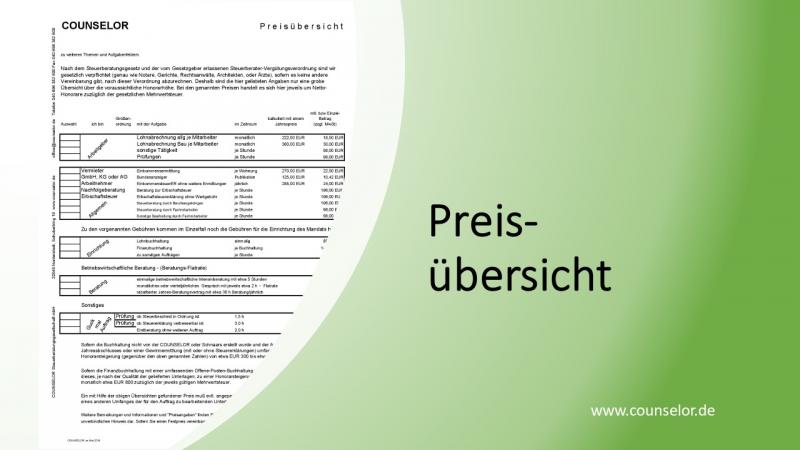

Immobilien + Steuern

Angaben zu Immobilien

Gelistet von COUNSELOR, Steuerberater

Welche Unterlagen werden für die Steuererklärung zu Immobilien benötigt?

Es ist egal, ob Sie diese Unterlagen digital über Ihr Mandanten-Postfach Ihrem Steuerberater COUNSELOR zur Verfügung stellen oder im Original bei der Kanzlei einreichen. Die in der Liste genannten Unterlagen zu Ihrer Immobilie werden immer benötigt, um eine vernünftige Steuererklärung zu erstellen.

Welche Unterlagen zusammenzustellen sind, erfahren Sie in unserer Arbeitshilfe "Angaben zu Immobilien".

Einlagen in den Betrieb

Wie spart man Steuern?

Eine Hilfe der COUNSELOR, Norderstedt

In der Einkommensteuer oder der Gewerbesteuer und auch beim Betrachten des Jahresabschlusses, sind die vom Unternehmer getätigten Einlagen in das Betriebsvermögen ein Beginn, weniger Steuern zu zahlen.

Ein Formular zum Festhalten der Einlagen finden Sie unter "Einlagen in das Unternehmen".